Incentivos para Pymes en el IRPF

14 de marzo de 2024

Los empresarios individuales que facturan menos de diez millones de euros al año pueden disfrutar de los mismos incentivos que las SA o SL que son pymes.

- Libertad de amortización:

Si usted es un empresario en estimación directa del IRPF y factura menos de 10 millones de euros anuales, al confeccionar el IRPF de 2023 podrá aplicar los incentivos previstos en el Impuesto sobre Sociedades (IS) para las empresas de reducida dimensión.

Por ejemplo, si el año pasado adquirió algún activo nuevo, podrá aplicar la libertad de amortización hasta 120.000 euros por cada trabajador con el que aumente su plantilla media entre 2023 y 2024 (con respecto a la plantilla que tenía en 2022). - Amortización acelerada: Asimismo, también podrá amortizar sus activos nuevos según el porcentaje que resulte de multiplicar por 2 el coeficiente máximo de tablas . Y si se trata de activos adquiridos en leasing, podrá amortizar el menor de entre el principal del préstamo devuelto y el resultado de multiplicar por tres el coeficiente máximo de amortización.

Si usted tributa en estimación directa simplificada (porque su cifra de negocios no supera los 600.000 euros), los coeficientes máximos sobre los que deberá calcular la amortización acelerada son los previstos en la tabla de amortización simplificada aplicable en dicho régimen, y no los de la tabla aplicable en el IS. - Deterioro: Por otro lado, aunque en 2023 no haya sufrido ningún impago, podrá deducirse como deterioro un 1% de su saldo de clientes a 31 de diciembre (al igual que las SA y SL que son pymes).

Si en 2022 ya computó este deterioro, en el IRPF de 2023 podrá computar un 1% de la variación de dicho saldo (será un gasto si el saldo ha aumentado, y un ingreso si ha disminuido). - Incentivos diferentes: No obstante, existen diferencias entre algunos incentivos para pymes que puede aplicar usted y una SA o SL:

- Deducción. Si ha adquirido algún activo nuevo en 2023, podrá aplicar una deducción en la cuota de su IRPF de hasta el 5% de dicha inversión. Esta deducción no es aplicable en el IS.

- Reserva de nivelación. En cambio, a diferencia de una SA o una SL de reducida dimensión, no podrá aplicar la reserva de nivelación.

El calendario laboral 2026 en España es un documento esencial tanto para departamentos de RRHH como para empresas y autónomos . Una planificación correcta permite organizar vacaciones, conciliación laboral y personal, y evita errores que pueden derivar en sanciones, conflictos laborales o problemas de gestión . Tanto si gestionas un equipo, como si eres autónomo y planificas tu actividad, conocer los festivos nacionales, autonómicos y locales 2026 es imprescindible para optimizar tu productividad y tu planificación anual.

En 2026, la economía española se sitúa en una coyuntura de crecimiento moderado, con fundamentos relativamente sólidos pero condicionada por riesgos externos y desafíos estructurales. Las proyecciones realizadas por organismos nacionales e internacionales trazan un panorama de expansión continuada del PIB, inflación bajo control, mejoras en el empleo y un dinamismo en inversión impulsado por la demanda interna, aunque con tensiones geopolíticas y retos globales que podrían influir en el ritmo de crecimiento.

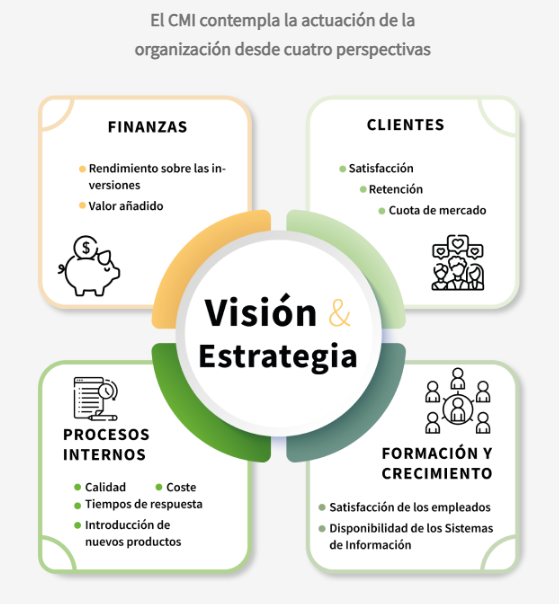

En plena transición hacia 2025–2026, las empresas se encuentran atrapadas entre tensiones inflacionarias persistentes, ciclos económicos irregulares cercanos a la estanflación, mercados más competitivos y un escenario geopolítico que sigue afectando suministros, costes y demandas. En este entorno, gestionar con claridad estratégica y control de gestión inteligente no es un lujo: es la diferencia entre competir o desaparecer . Y es aquí donde el Cuadro de Mando Integral (CMI / Balanced Scorecard), desarrollado por Robert Kaplan y David Norton, resurge como la herramienta de gestión más eficaz y probada para transformar la complejidad en dirección, coherencia y resultados.